Podrobnejšie informácie sú uvedené na Grafe č.2 a v sprievodnej analýze.

● V analýze štyroch cyklov sprísňovania úrokových sadzieb od roku 1985 zodpovedajúce mediány a súhrnné výnosy. Súhrnné výnosy spájajú peňažné toky všetkých fondov PE (private equity) v databáze za uvedené obdobia. Výkonnosť fondov PE sa v priemere zhodovala s výkonnosťou verejných akciových trhov alebo ju prevyšovala a správcovia fondov PE s najvyšším kvartilom prekonali výkonnosť verejných akciových trhov vo všetkých scenároch, pričom dosiahli priemernú ročnú výkonnosť o 10 % (pozri Graf č. 1).

● Stonebridge Capital verí, že investorom do privete equity dobre slúži konzistentná investičná filozofia, ktorá sa vyhýba časovaniu trhu a taktickým zmenám alokácie aktív v prospech širokej diverzifikácie, trpezlivosti a disciplíny.

Výkonnosť PE počas obdobia sprísňovania úrokových sadzieb

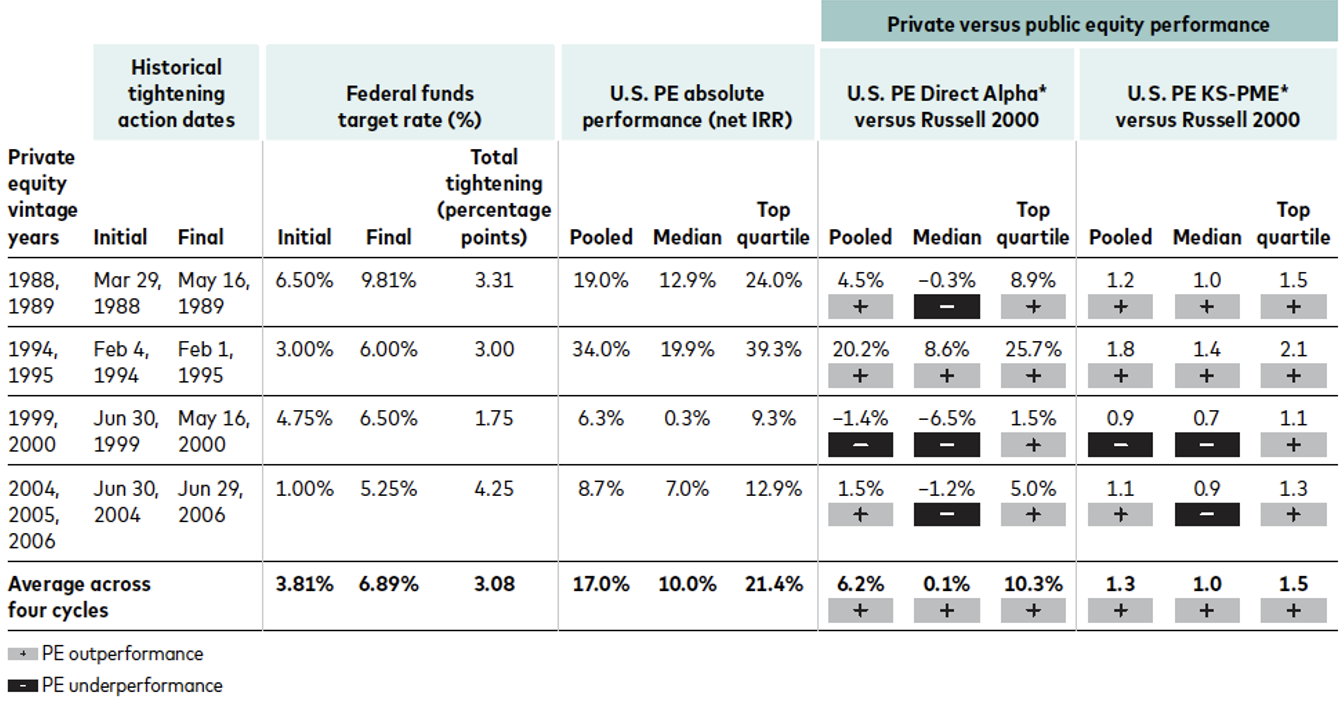

Identifikovali sme štyri obdobia sprísňovania úrokových sadzieb od roku 1985, ktoré môžu poskytnúť pohľad na výkonnosť PE v prostredí rastúcich sadzieb: 1988 – 1989, 1994 – 1995, 1999 – 2000 a 2004 – 2006. Cyklus zvyšovania sadzieb v rokoch 2015 – 2018 sme vylúčili, pretože zvýšenie bolo relatívne malé a na formulovanie záverov o výkonnosti príslušných ročníkov je ešte príliš skoro. Na Grafe č.1 je znázornená výkonnosť amerických PE fondov podľa ročníkov na absolútnom základe a v pomere k verejným akciovým trhom počas štyroch cyklov sprísňovania sadzieb. Horný kvartil fondov PE výrazne prekonal výkonnosť verejných akciových trhov – o viac ako 10 % na ročnom základe v rámci štyroch scenárov. To zdôrazňuje dôležitosť spolupráce s najvýkonnejším manažérom a implementácie stratégie záväzkov na dosiahnutie diverzifikácie ročníkov v rôznych trhových cykloch. Počas tých istých štyroch cyklov spoločný výnos všetkých amerických PE fondov prekonal index Russell 2000 v troch scenároch a dosiahol priemerný ročný nadmerný výnos 6,2 %. Medián amerického fondu PE nedosahoval v troch zo štyroch cyklov výkonnosť, ale dosiahol priemerný ročný nadmerný výnos 0,1 %, čo bolo spôsobené vysokou výkonnosťou v rokoch 1994 a 1995. To poukazuje na potenciálne náklady príležitostí, ktoré môžu vzniknúť v dôsledku vynechania niekoľkých období z dôvodu neochoty investovať do PE počas cyklov sprísňovania. V prípade rokov 1994 a 1995, keď sa cieľová sadzba federálnych fondov zvýšila o 3 percentuálne body, by sa investor, ktorý sa rozhodol neinvestovať, vzdal nadmerných výnosov vo výške 9 % anualizovane pri mediáne a 26 % pri hornom kvartile nad výnosom indexu Russell 2000. Ako ukázal predchádzajúci výskum spoločnosti Vanguard, načasovanie trhov môže byť zbytočné, a to tak na trhoch s verejnými, ako aj súkromnými akciami (Vanguard 2023).

Graf č.1

Najlepšie kvartilové súkromné kapitálové fondy prekonali verejný kapitál v prostredí rastúcich úrokových sadzieb. Výkonnosť súkromného kapitálu počas období utiahnutia úrokových sadzieb (1985-2015).

Zdroj: Burgiss

Výkonnosť PE fondov v hornom kvartile prekonala výkonnosť verejných akcií v prostredí rastúcich úrokových sadzieb. Výkonnosť v epizódach sprísňovania úrokových sadzieb (1985-2015).

* Direct Alpha a KS-PME sú široko používané metodiky na hodnotenie výkonnosti investícií do PE v porovnaní s verejnými akciovými investíciami. Ďalšie podrobnosti nájdete v prílohe: Index Russell 2000 zahŕňa najmenších 2 000 spoločností v indexe Russell 3000 (ktorý je zložený z 3 000 najväčších spoločností podľa trhovej kapitalizácie). Index Russell 2000 sa široko používa na porovnávanie výkonnosti PE, pretože je to jeden z najširších benchmarkov pre americké spoločnosti s malou kapitalizáciou, ktorý lepšie odráža investovateľný svet PE v porovnaní s indexmi, ktoré obsahujú spoločnosti s veľkou kapitalizáciou, ako je index Russell 3000 alebo index Standard & Poor’s 500. IRR je vnútorná miera návratnosti: The Burgiss Group, LLC, a Federal Reserve Bank of St. Údaje o PE pochádzajú zo súboru údajov spoločnosti Burgiss o všetkých amerických PE fondoch (buyout, venture, growth) s výkonnosťou do 30. júna 2023. K 1. januáru 2024 bola cieľová sadzba federálnych fondov 5,25 % až 5,50 %. Minulá výkonnosť nie je zárukou budúcich výnosov. Výkonnosť indexu nie je presným vyjadrením žiadnej konkrétnej investície, pretože do indexu nemožno investovať priamo.

Tvorba hodnoty PE v priebehu času

Po dlhšom období relatívne nízkych úrokových sadzieb sa investori môžu pýtať, do akej miery je hodnota, ktorú vytvárajú fondy private equity, poháňaná finančným pákovým efektom v porovnaní s prevádzkovými zlepšeniami, ako je rast predaja a zlepšenie ziskovosti. Graf č.2 znázorňuje podiel prevádzkových zlepšení, trhových faktorov a finančného pákového efektu na výnosoch fondov PE od roku 1984.Odvetvie PE sa za posledných 50 rokov výrazne vyvinulo. Najlepší PE manažéri majú robustné príručky tvorby hodnoty, ktoré sú základom ich konkurenčnej výhody. Podiel finančnej páky na tvorbe hodnoty amerických PE dramaticky klesol z 55 % pred rokom 2000 na iba 8 % od globálnej finančnej krízy v roku 2008. Na druhej strane sa zvýšil podiel zdrojov tvorby prevádzkovej hodnoty, ako je rast výnosov a rozširovanie ziskových marží, z 36 % pred rokom 2000 na 50 % od roku 2008. Domnievame sa, že kapitálová štruktúra sa čoraz viac „komoditizuje“. Naopak, schopnosť manažéra poskytovať hodnotu prostredníctvom prevádzkových zlepšení sa v súčasnosti považuje za konkurenčnú výhodu špičkových súkromných firiem. Manažéri, ktorí vytvárajú väčšiu hodnotu z prevádzkových zlepšení v porovnaní s kolegami, môžu dlhodobo dosahovať lepšie výnosy, pretože dokážu úspešnejšie fungovať v rôznych trhových prostrediach vrátane cyklov sprísňovania sadzieb.

Graf č.2

Podiel pákového efektu na tvorbe hodnoty PE sa v posledných dvoch desaťročiach dramaticky znížil. Podiel tvorby hodnoty PE v USA podľa faktorov.

Zdroj: Binfare et al., 2022

Poznámky: Vzorka použitá v analýze zahŕňa 2 951 úplne ukončených transakcií od roku 1984 do roku 2018, s 945 miliardami USD v kombinovaných kapitálových investíciách a 1,9 bilióna USD v celkovej hodnote podniku. Odhaduje sa, že tieto transakcie pokrývajú približne štvrtinu hodnoty všetkých globálnych historických výkupných aktivít so sponzormi z PE fondov v tomto období. „Prevádzkové“ zahŕňa rast výnosov, zvýšenie marže zisku pred úrokmi, zdanením, odpismi a amortizáciou (EBITDA) a zvýšenie násobku EBITDA pripísaného generálnemu partnerovi. „Trh“ zahŕňa expanziu násobku EBTIDA a pákový efekt pripisovaný porovnateľným pohybom na verejnom trhu. „Pákový efekt“ zahŕňa nadmerný pákový efekt využívaný generálnym partnerom nad porovnávací pákový efekt verejného trhu a pomer splácania dlhu (zmena čistého dlhu od vstupu do ukončenia investície) k celkovej hodnote podniku pri vstupe. Pokles zložky finančnej páky je spôsobený predovšetkým poklesom nadmernej finančnej páky generálneho partnera nad porovnateľnú finančnú páku verejného trhu. Príspevok zo znižovania zadlženosti je však v období rokov 2000 – 2007 a 2008 – 2018 záporný, čo znamená, že generálni partneri v priemere zvýšili úroveň dlhu počas vlastníctva spoločnosti v porovnaní so vstupom.

Dedukcia na záver

Súkromný kapitál poskytuje investorom príležitosť dlhodobo prekonať verejné trhy. Hoci výnosy z PE môžu byť ovplyvnené úrokovými sadzbami, naša analýza ukazuje, že PE môže dosahovať lepšie výsledky aj počas cyklov sprísňovania sadzieb, najmä ak má investor prístup k fondom najvyššej kvartálnej úrovne. Okrem toho PE firmy v priebehu času generovali podstatne väčšiu hodnotu z prevádzkových zlepšení ako z finančnej páky a tento trend sa v posledných dvoch desaťročiach zrýchlil. Veríme, že manažéri PE, ktorí dokážu vytvárať dlhodobú hodnotu prostredníctvom trvalých zlepšení v podnikaní, budú mať najlepšiu pozíciu na prekonanie cyklov sprísňovania sadzieb. Keďže investori nemôžu rozumne predpovedať, ktoré ročníky PE dosiahnu lepšie výsledky (Brown etal., 2020), spoločnosť Stonebridge Capital verí, že optimálna alokácia investícií do PE pozostáva z programového prístupu, pri ktorom investori pravidelne investujú do viacerých ročníkov PE v rôznych trhových prostrediach. Stonebridge Capital môže klientom z radov inštitucionálnych a profesionálnych investorov prispôsobiť investičný program PE konkrétnym cieľom a zámerom. Odporúčame klientom, ktorí majú záujem o PE, aby sa obrátili na svojho manažéra pre vzťahy Stonebridge Capital.

Autor: Martin Pitoňák, CEO Health For All